直近の世論調査では43歳の若さの小泉進次郎氏が、事実上の首相となる「次の自民党総裁」で首位を占めていると報道されている。首相時代にも規制緩和に前向きだった菅義偉前首相が支援の意向を固め、優位に選挙戦を進める可能性が高まっている。仮に解散総選挙となれば米国大統領選の時期と重なることも予想される。変化を好むのが常の株式投資として「千載一遇」と言える好機の余地もあろう。

政治の変化への期待だけではなく、日本の上場企業を巡る環境も株高への推進力を加速させている。セブン&アイHD<3382>がカナダのコンビニ大手のアリマンタシォン・クシュタールから買収提案を受けた。セブンは以前より不採算事業からの撤退やコンビニ事業の分離独立など「物言う株主(アクティビスト)」から株主提案を受けていた。2023年に経産省が定めた「企業買収における行動指針」で「真摯な提案であれば真摯な検討」が基本とされ、取締役会への付議または報告が求められることも企業変革へ追い風だろう。

アクティビストの動きも活発だ。メルカリ<4385>は香港投資ファンドのオアシスが4%弱の株式を保有するほか、平和不動産<8803>も旧村上ファンド系シティインデックスイレブンスが買い増ししている。中小型株の中にはキャリアデザインセンター<2410>やSBIレオスひふみ<165A>のように配当方針の変更といった株主還元の強化によって会社予想配当利回りが大幅に上昇する企業が相次ぐ。株高の大きな原動力となるROE(株主資本利益率)の向上は、利益成長の有無にかかわらず株主還元強化という会社経営判断によってもたらすことも可能である。9月の中間配当権利を巡り、予想配当利回り5%以上の好業績銘柄も物色対象として射程に入ってこよう。

7月の訪日外国人客数は推計329万人超と2ヵ月連続で単月過去最高を記録。中国が77万人超で首位に返り咲いた。FOOD & LIFE COMPANIES<3563>傘下の回転寿司大手「スシロー」が21日に開業した中国北京での第1号店も大人気だ。インバウンド消費で経験した日本料理を現地でも食せることへの需要は強い。海外で店舗を拡大するラーメン、うどん、肉類、カレー店も有望だろう。

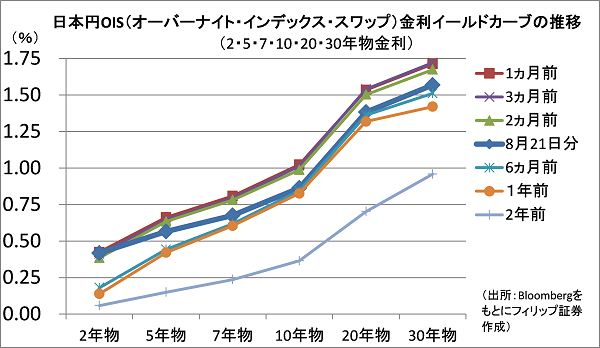

■影の長期金利の利回り曲線〜7月末利上げ以降、長期金利低下・フラット化

金利スワップ取引の一種として無担保コール翌日物の加重平均と固定金利の交換であるOIS(オーバーナイト・インデックス・スワップ)がある。OISレートは実務上、無リスク金利の標準と位置付けられており、OISの10年物金利は「影の長期金利」として10年国債利回りと同様に重要視される。

日銀が政策金利の0.25%への利上げを決定したのは7/31。8/21の日本円OIS金利の利回り曲線(イールドカーブ)を見ると、5年物以降の長期が1ヵ月前以前のものより下回っている。特に10年物以降の長期は日銀が最初に0.1%へ利上げ決定した3/19以前(6ヵ月前)と同水準だ。米国など海外長期金利動向の影響を受ける面もあるものの、日銀の政策金利引き上げが必ずしも長期金利上昇に繋がるものではないことに留意が必要だろう。

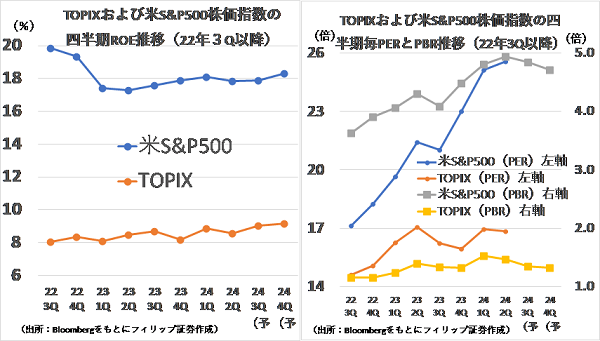

■米国株と比較で日本株は優位か〜市場予想は3Q・4Q日本株ROE堅調推移

米国株と比較した場合の日本株の優位性はあるのだろうか?その一つのヒントはROE(株主資本利益率)にある。日本株をTOPIX、米国株をS&P500で見た場合、ROEの水準自体は日本株は相変わらず米国株の足元にも及ばない。ところがその変化率を見ると様相は変わり得る。22年3Q(7-9月)以降のROE推移を見ると、直近24年2QはTOPIXが8.57%、S&P500が17.84%。Bloombergによる市場予想では、TOPIXは24年3Qに9.02%、同4Qに9.16%と18年以来高水準を見込む。S&P500も同様に改善予想も、22年3Qおよび4Qを下回ると見込まれている。

計算上、ROEにPER(株価収益率)を乗じた値がPBR(株価純資産倍率)。ROEは株主還元など会社経営方針変更で高める余地もあり、PBRの上昇にも繋がろう。

参考銘柄

ディー・エヌ・エー<2432>

・1999年3月に設立。モバイル・PC向けインターネットサービスを提供。ゲーム事業、スポーツ事業、ライブストリーミング事業、ヘルスケア事業、および新規事業・その他の5事業セグメントを展開する。

・8/8発表の2025/3期1Q(4-6月)は、売上収益が前年同期比6.0%減の339.82億円、営業利益が同10.5%増の19.17億円。主力4事業ともに減収も、ゲーム事業で中国拠点大幅縮小等によりセグメント利益が同4.1倍の8.66億円と改善し営業増益に寄与。ライブストリーミング、ヘルスケアはセグメント損失拡大。

・通期会社計画は非開示も前期比増収・一時損益除く営業増益を目指すとした。同社が27.5%を出資する持分法適用会社のタクシー配車アプリ国内最大手「GO」は今年1月に上場準備開始を発表。タクシー不足解消のため今年4月より一部地域でのみ開始の「日本版ライドシェア(自家用車活用事業)」は、自民党総裁選の有力候補・小泉進次郎氏を推す菅義偉前首相が全面解禁を強く要望。

UBE<4208>

・1897年の採炭を発祥とし1942年に設立。ナイロン樹脂や合成ゴムなどの化学、セメントや石灰石などの建設資材、成形機などの機械などの事業セグメントを営み、それらに係る製造・販売を行う。

・8/5発表の2025/3期1Q(4-6月)は、売上高が前年同期比5.6%増の1153億円、持分法適用会社のセメント関連事業を含む経常利益が同30.8%増の69.67億円。売上比率61%の樹脂・化成品で海外需要を背景に販売数量増・価格上昇に加え、セメント関連事業で前期の販売価格是正が貢献した。

・通期会社計画は、売上高が前期比8.9%増の5100億円、経常利益が同1.8%増の370億円、年間配当が同5円増配の110円。トヨタ自動車<7203>は電気自動車(EV)の車体部品を一体成型する「ギガキャスト」に使う大型鋳造設備(国内最大級)を愛知県内の自社工場で年内にも導入方針。設備はUBEマシナリー製。UBEの機械事業(売上比率17%)は、1Qが前年同期比7%減収、13%営業増益。

新田ゼラチン<4977>

・1885年に新田長次郎が大阪で製革業を創業後1918年ににかわ(工業用ゼラチン)の製造販売開始。コラーゲン事業(ゼラチン、コラーゲンペプチド、食品材料、バイオメディカル)をグローバル展開。

・8/9発表の2025/3期1Q(4-6月)は、売上高が前年同期比10.4%増の103億円、営業利益が同2.1倍の10.33億円。国内でグミキャンディーやソフトカプセル用ゼラチンの需要が旺盛だったことに加え、北米でのカプセル用が好調。コラーゲンペプチドも国内や北米での販売とインドでの輸出向けが拡大。

・通期会社計画は、売上高が前期比3.5%減の390億円、営業利益が同63.3%増の30億円、年間配当が同2円増配の18円。ゼラチンは、グミキャンディー、スープ・調味料、コンビニ惣菜、カプセル用途。コラーゲンペプチドは美肌効果や骨・爪を丈夫にするコラーゲンを効率摂取の効果。バイオメディカル・食品材料は高齢化に伴う誤嚥リスク(誤嚥性肺炎など)高まりへの対応など多様な需要期待。

新明和工業<7224>

・1949年に企業再建整備法に基づき前身の川西航空機の第2会社として設立。輸送機器・産機を製造。航空機、特装車、産機・環境システム、パーキングシステム、流体、その他事業を営む。

・8/1発表の2025/3期1Q(4-6月)は、売上高が前年同期比9.6%増の574億円、営業利益が同2.9倍の18.42億円。受注高は同13.7%増(724億円)、6月末受注残は同15.0%増(3072億円)。受注高は産機・環境システムを除き特装車(12%)、パーキング(12%)、流体(10%)、航空機(86%)が増加。

・通期会社計画は、受注高が前期比4.6%減の2780億円、売上高が同10.9%増の2850億円、営業利益が同10.5%増の130億円、年間配当が同3円増配の50円。1Q航空機事業は受注拡大ながら防衛省向け減少も、同社製造で海上自衛隊が運用する国産唯一の水陸両用救難飛行艇「US-2」は昨年夏の生産打ち切り方針から一転、防衛省が25年度予算概算要求に建造費を盛り込む見通しとなった。

(公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト)

当資料は、情報提供を目的としており、金融商品に係る売買を勧誘するものではありません。フィリップ証券は、レポートを提供している証券会社との契約に基づき対価を得る場合があります。当資料に記載されている内容は投資判断の参考として筆者の見解をお伝えするもので、内容の正確性、完全性を保証するものではありません。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。また、当資料の一部または全てを利用することにより生じたいかなる損失・損害についても責任を負いません。当資料の一切の権利はフィリップ証券株式会社に帰属しており、無断で複製、転送、転載を禁じます。

<日本証券業協会自主規制規則「アナリスト・レポートの取扱い等に関する規則 平14.1.25」に基づく告知事項>

・ 本レポートの作成者であるアナリストと対象会社との間に重大な利益相反関係はありません。

※フィリップ証券より提供されたレポートを掲載しています。