トランプ関税の影響として、2点を指摘しておきたい。第1に、3/4予定のトランプ大統領による一般教書演説、および4月以降の下院補欠選挙に向けて、公約実現のための断固とした姿勢が弱まることは考えにくい。下院が共和党と民主党で220対215となっているなかで共和党所属議員がトランプ政権への参画や指名を辞退したことから3名の補欠選挙が行われる。民主党が全勝すれば民主党が逆転して多数派となり得る。共和党は多数派を確保できても議席減となれば議会で法案を通すための調整が困難となる。それは何としても避けたいだろう。

第2に、米国経済への影響である。昨年10-12月期のGDP速報値、および12月の個人消費支出(PCE)価格指数などで消費が上振れている。消費者が関税に伴う物価上昇を見越し、その前に駆け込み消費が発生していることが示唆される。「関税が価格に転嫁されて物価が上昇すれば長期金利が上昇してドル高」という見方が多数のように見受けられるが、消費が冷え込んで景気が減速するシナリオもあり得る。その場合、ドル安・株安を伴う可能性が高いだろう。

中国発の低コスト・高性能AI(人工知能)モデル「DeepSeek」が注目され、1/27の米国株市市場は半導体関連銘柄を中心にショック安となった。主要株価指数終値の前日比は、ダウ工業株30種平均株価(ダウ平均)が0.65%高に対し、ナスダック100が2.75%安、フィラデルフィア半導体指数(SOX)が9.15%安だった。この日の動きの背景には別の構造的要因が影響しているように思われる。SOXをS&P500指数で割った倍率は、ITバブルのピークだった2000年3月に0.95倍まで上昇後に反落。昨年6月に1.0倍を突破して7月に1.03倍まで上昇し、1/31終値で0.83倍の水準だ。ナスダック100をダウ平均で割った倍率は、2000年3月に0.46倍まで上昇後に反落。昨年7月に0.52倍まで上昇後、1/31終値で0.48倍の水準にある。半導体指数のS&P500指数に対する買われ過ぎ度合いはITバブルのピークを少し下回る水準、大型ハイテク株を中心とするナスダック100のダウ平均株価に対する買われ過ぎ度合いはITバブルのピークを上回っている。何らかのショックの度にこれらの歪みが正常化していくことも考えられるだろう。

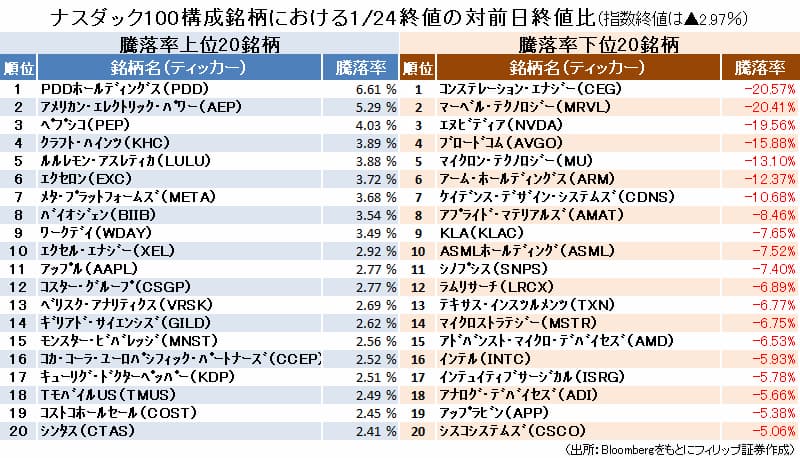

■「DeepSeekショック」への感応度〜当日に上昇した銘柄と下落した銘柄

中国の新興企業「DeepSeek」が低コストで開発した生成AIが台頭しつつあるとの報道を受けて27日の米株式市場ではAIインフラ関連とされる銘柄が軒並み売られた。高性能半導体への需要が減るとの懸念からエヌビディア<NVDA>やブロードコム<AVGO>等が大きく売られたほか、AI用データセンターによる電力需要に応えるため、廃炉が決まっていた原発を再稼働させると発表していたコンステレーション・エナジー<CEG>も大幅安となった。

ディフェンシブ株や消費関連株に買いが入ったほか、AI関連設備投資で出遅れたアップル<AAPL>、人事・財務のAIプラットフォームを運営するワークデイ<WDAY>や保険・金融業者向けデータ分析を行うべリスク・アナリティクス<VRSK>は低コスト生成AI活用の恩恵を受けると見込まれていたようだ。

参考銘柄

クレイン<CR> 市場:NYSE・・・2025/4/22に2025/12期1Q(1-3月)の決算発表を予定

・クレインホールディングスから2023年4月にスピンオフ。航空宇宙&エレクトロニクス事業、プロセスフロー技術事業から構成される工業製造コングロマリット。エンジニアリング・マテリアル事業を売却。

・1/27発表の2024/12期4Q(10-12月)は、事業売却調整後の売上高が前年同期比12.3%増の5.44億USD、非GAAPの調整後EPSが同57.5%増の1.26USD。航空宇宙&エレクトロニクス事業が同11%増収、プロセスフロー技術事業が同13%増収。調整後EBITDAマージンは同3.3ポイント上昇。

・2025/12通期会社計画は、売上高が前期比5%増、調整後EPSが同9-15%増の5.3-5.6USD。同社は事業ポートフォリオの継続的な利益率向上のため事業の選択と集中に注力。素材関連のエンジニアリング・マテリアル事業の売却を年初に完了した一方、航空宇宙&エレクトロニクス事業とプロセスフロー技術事業は買収を積極化。同社は内需中心のため関税の影響を受けにくい面もあるだろう。

キンドリル<KD> 市場:NYSE・・・2025/2/3に2025/3期3Q(10-12月)の決算発表を予定

・2021年10月にIBM<IBM>からマネージド・インフラストラクチャー・サービス事業としてスピンオフ。世界最大級のITインフラプロバイダーで、情報システムの設計、構築、管理、最新化を手がける。

・11/6発表の2025/3期2Q(7-9月)は、売上高が前年同期比7.3%減の37.74億USD、非GAAPの調整後EPSが前年同期の▲0.05USDから0.01USDへ黒字転換。戦略市場における低利益率サードパーティ事業の縮小により減収の一方、利益率の高いキンドリル・コンサルト事業が同23%増収と好調。

・通期会社計画は、為替の影響を除く売上高増減率が前期比▲2-▲4%、調整後EBITDAマージンが同1.6ポイント上昇の16.3%。同社のキンドリル・コンサルト事業は、インフラ(基盤)とアプリケーション(業務)、オンプレミスとクラウドを一体化させ、クラウド上での統合的なビジネス運営改善に向けた顧客企業のDX(デジタル変革)需要増を受けて、2Qの契約締結額が前年同期比81%増と急拡大。

ケンビュー<KVUE> 市場:NYSE・・・2025/2/6に2024/12期4Q(10-12月)の決算発表を予定

・ジョンソン・エンド・ジョンソン<JNJ>傘下の消費者向け製品部門から2023年5月に分離上場。ヘルスケア消費財では売上高で世界最大。バンドエイド、リステリン(薬用口内洗浄)など著名ブランドを擁する。

・11/7発表の2024/12期3Q(7-9月)は、売上高が前年同期比0.4%減の38.99億USD、非GAAPの調整後EPSが同9.7%減の0.28USD。既存事業(オーガニック)売上高(同0.9%増)のうちセルフケア部門が0.7%増、エッセンシャル・ヘルス部門が4.5%増に対し、スキンヘルス&ビューティ部門が2.7%減。

・通期会社計画は、売上高が前期比1-3%増(オーガニックが2-4%増)、調整後EPSが同▲15-▲7%の1.10-1.20USDで従来計画を据え置き。3Qは調整後粗利益率が前年同期比1.3ポイント上昇の60.7%へ改善。ベビーケア、創傷ケア、口腔ケアなどエッセンシャル・ヘルス部門を中心に看板ブランドへの投資を強化する戦略。アクティビスト(物言う株主)のスターボード・バリューの動向が注目される。

ソルベンタム<SOLV> 市場:NYSE・・・2025/2/27に2024/12期4Q(10-12月)の決算発表を予定

・2024年4月に工業用素材・事務用品大手の3M<MMM>からスピンオフしたヘルスケア企業。「MedSurg(医療ソリューション)」のほか歯科ソリューション、健康情報システムの各事業を営む。

・11/7発表の2024/12期3Q(7-9月)は、売上高が前年同期比0.4%増の20.82億USD、非GAAPの調整後EPSが同42.9%減の1.64USD。既存事業(オーガニック)売上高が同0.3%増。うち売上比率56%のMedSurgが1.0%増、健康情報システムが1.5%増。コスト増で調整後粗利益率が同1.0ポイント悪化。

・通期会社計画を上方修正。調整後EPSを6.50-6.65USD(従来計画6.30-6.50USD)とした。オーガニック売上高は前期比0-1%増で従来計画を据え置いた。アクティビストのトライアン・ファンドが同社株を取得後、資産売却やMedSurg事業への集中を通じたポートフォリオ簡素化、負債圧縮、配当開始を柱とする改革案を経営陣・取締役会に提示し、協議を開始。経営計画への反映が見込まれる。

スターバックス<SBUX> 市場:NASDAQ・・・2025/4/30に2025/9期2Q(1-3月)の決算発表を予定

・1971年創業の世界的なコーヒーチェーン。世界で4万576店舗(24年12月末現在)を展開。主力のStarbucks CoffeeのほかTeavana、Seattle’s Best Coffee、Evolution Freshなどのブランドを擁する。

・1/28発表の2025/9期1Q(10-12月)は、売上高が前年同期比0.3%減の93.97億USD、EPSが同23.3%減の0.69USD。既存店売上高は、平均客単価が3.0%増加も、4.0%減。地域別は北米、海外ともに4.0%減。店舗数は北米が4%増の1万7049店舗に対し、中国が10%増の7685店舗と拡大。

・2025/12期会社計画は方針により非公表。1Qの既存店売上高が減収だったが、市場予想ほどではなく、昨年9月に就任したニコルCEOの下で経営再建が進展し、市場では、同社を揺るがしていた顧客離れが収まりつつある兆しと受け止められている。「Back to Starbucks」の旗印の下でディナーでの顧客体験価値を向上させる施策やコーヒーの伝統に焦点を当てた広告などが奏功し始めた。

ヴィクトリアズ・シークレット<VSCO> 市場:NYSE・・・2025/3/6に2025/1期4Q(11-1月)の決算発表を予定

・2021年10月にアパレル複合企業のLブランズからスピンオフ。女性用下着を中心としたアパレル、パーソナルケア、美容製品をEコマースのほか北米・中華圏の小売店、FCパートナーを通じて販売。

・12/5発表の2025/1期3Q(8-10月)は、売上高が前年同期比6.5%増の13.47億USD(会社予想1桁台前半の伸び率)、非GAAPの調整後EPSが前年同期の▲0.86USDから▲0.50USDへ赤字幅縮小(同▲0.60-▲0.80USD)、ダイレクト販売含む既存店売上高が同3%増。粗利益率が同1.0ポイント上昇。

・通期会社計画を上方修正。売上高増減率を前期比1-2%増(従来計画1%減)、調整後営業利益を同11-22%増の3.15-3.45億USD(同2.75-3.00億USD)とした。昨年9月、女性用アパレル、ランジェリー、アクセサリー関連の小売業界で要職を歴任したヒラリー・スーパーCEOが就任。ここ数年でシェアを大幅に失う中でも20%を維持する米ランジェリー市場で、同氏の経営再建の手腕が見込まれる。

執筆日:2025年2月4日

(公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト)

当資料は、情報提供を目的としており、金融商品に係る売買を勧誘するものではありません。フィリップ証券は、レポートを提供している証券会社との契約に基づき対価を得る場合があります。当資料に記載されている内容は投資判断の参考として筆者の見解をお伝えするもので、内容の正確性、完全性を保証するものではありません。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。また、当資料の一部または全てを利用することにより生じたいかなる損失・損害についても責任を負いません。当資料の一切の権利はフィリップ証券株式会社に帰属しており、無断で複製、転送、転載を禁じます。

<日本証券業協会自主規制規則「アナリスト・レポートの取扱い等に関する規則 平14.1.25」に基づく告知事項>

・ 本レポートの作成者であるアナリストと対象会社との間に重大な利益相反関係はありません。

※フィリップ証券より提供されたレポートを掲載しています。