今月6-7日に開催された米FOMC(連邦公開市場委員会)では政策金利の0.25ポイント引下げが決定され、金利先物市場では12月および来年の追加利下げも予想されている。トランプ次期政権で予想される政策がインフレ再燃を招くのではないかと懸念される中で、利下げを継続することはそのリスクを高めるおそれがあるように思われる。

トランプ次期大統領は、選挙公約として「アジェンダ47」を発表した上で選挙戦を戦っていた。①「通商政策」は、殆どの外国製品を対象とした一律の「普遍的基本関税の導入」に加え、外国が米国に課している関税が米国より高い場合に同率まで関税を引き上げる「相互貿易法」、および「中国へのWTO(世界貿易機関)の優遇待遇取り消し」を含む。②「産業政策」は、温暖化対策の国際的枠組である「パリ協定」からの再離脱をベースとし、低コストのエネルギーと電力を提供するため石油などの生産を促進するために減税を行うほか、自動車の排ガス規制を撤廃するとしている。③「外交政策」では、「米国第一の外交政策の復活」を掲げ、ロシアとウクライナの戦争を「無意味な死と破壊として直ちに停止すべき」としている。更に、ウクライナ支援のための備蓄品費用の欧州への負担要請および第三次世界大戦防止に向けての記録的な国防費を計上するとしている。④「インフラ政策」では、規制緩和を前面に打ち出す「フリーダム・シティ(自由都市)」の建設、交通インフラ大革命、住宅建設費と新車購入費の引き下げなどが盛り込まれている。⑤「その他」として、米市民権の取得を厳しく制限し、不法移民の労働許可、公共住宅の利用資格などを剥奪するとしている。

電気自動車(EV)大手のテスラ<TSLA>のイーロン・マスクCEOによるトランプ前大統領再選への貢献は大きく、同氏は政府効率化を推進する組織のトップに起用されることとなった。テスラをはじめとした同氏の事業に関するイノベーションへの妨げとなる規制の撤廃に向けて、特にテスラの自動運転やロボタクシー事業はトランプ次期大統領の公約の中の「インフラ政策」で採用されることが期待される。自動運転についてはアルファベット<GOOGL>傘下のウエイモ社も強い一方で、アーム・ホールディングス<ARM>やクアルコム<QCOM>が提供する車載向け先端半導体の動向も注目が集まりそうだ。

■米クアルコムと英アーム決算発表

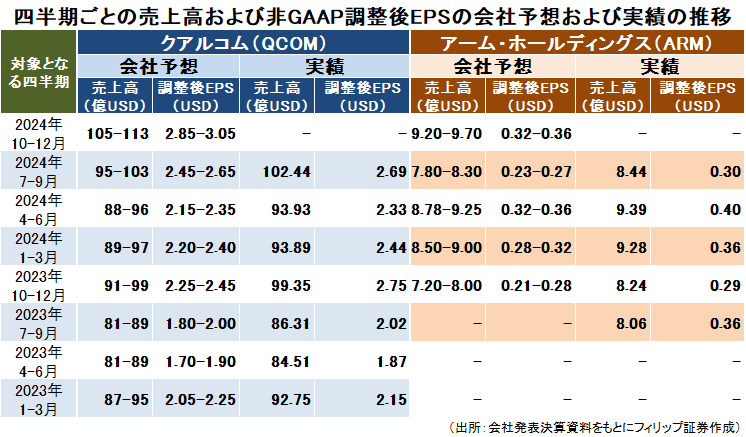

米半導体大手クアルコム、および同社へのライセンス供与に関する契約終了を先月通知した英半導体設計大手アームホールディングスの両社が10/6、2024年7-9月期決算を発表。クアルコムは売上高が会社予想レンジ上限近く、非GAAPの調整後EPSが3四半期ぶりにレンジ上限を超えた。アームは、売上高、調整後EPSともにナスダック上場以来4四半期連続で会社予想レンジ上限を上回るなど堅調な内容だった。

米IDC社の調査によると生成AI(人工知能)対応スマホの普及加速を背景に、7-9月のスマホの世界出荷台数が前年同期比4%増と、5四半期連続で増加。両社ともにスマホに強い点で共通していることから、10-12月期も会社予想を上回る業績となる可能性が考えられるだろう。

参考銘柄

アーム・ホールディングス<ARM> 市場:NASDAQ・・・2025/2/3に2025/3期3Q(10-12月)の決算発表予定

・1990年設立の英企業でソフトバンクグループ <9984>傘下。世界の半導体企業向けに高性能・低コスト・高エネルギー効率のCPU製品と関連技術を設計・開発し、ライセンス供与。スマホ向けは世界シェアで99%。

・11/6発表の2025/3期2Q(7-9月)は、売上高が前年同期比4.7%増の8.44億USD(会社予想7.80-8.30億USD)、非GAAPの調整後EPSが同16.7%減の0.30USD(同:0.23-0.27USD)。減益ながら会社予想を上回った。需要減で売上伸び鈍化も、顧客1件当たり平均年間契約価値(ACV)が同13%増。

・通期会社計画は、売上高が前期比18-27%増の38-41億USD、調整後EPSが同14-30%増の1.45-1.65USDと従来計画を据え置き。3Q(10-12月)の会社予想は前年同期比12-18%増と市場予想を下回ったものの、同社は11/7、車載ソフト開発プログラム「SOAFEE」の開発期間が現状2年程度から早まる見通しを発表。トランプ次期政権下で自動運転の規制緩和が進めば恩恵を期待できるだろう。

コアシビック<CXW> 市場:NYSE・・・2025/2/7に2024/12期4Q(10-12月)の決算発表予定

・1983年設立。米政府機関が使用する不動産を所有・管理するREITを運用。主に矯正施設・拘置所・居住型再入国施設など公共施設管理を行う他、再犯防止目的リハビリや教育プログラムも提供。

・11/6発表の2024/12期3Q(7-9月)は、売上高が前年同期比1.6%増の4.91億USD、非GAAPの調整後EPSが同42.9%増の0.20USD。施設稼働率が同3.2ポイント上昇の75.2%、既存負債の借換利率抑制などコスト削減により純負債の対調整後EBITDA倍率が前年同期2.8倍から2.2倍へぞれぞれ改善。

・通期会社計画を上方修正。調整後1株当たりFFO (不動産投資信託における賃料収入からの現金収入)を同8-12%増の1.59-1.65USD(従来計画:1.48-1.56USD)、調整後EPSを前期比13-25%増の0.69-0.76USD(従来計画:0.58-0.66USD)とした。トランプ前大統領は不法移民を犯罪者として厳しく取り締まるとしており、同社管理施設への収容増加・稼働率上昇など業績への影響が見込まれる。

ファースト・シチズンズ・バンクシェアーズ<FCNCA> 市場:NASDAQ・・・2025/1/27に2024/12期4Q(10-12月)の決算発表予定

・1898年設立の金融持株会社。ファースト・シチズンズ銀行を擁する。2022年1月に大型機械リースや消費者金融を展開するCITを統合。2023年3月、シリコンバレーバンクを経営破綻後に買収した。

・10/24発表の2024/12期3Q(7-9月)は、純収益が前年同期比6.1%減の24.46億USD、非GAAPの調整後EPSが同18.0%減の45.87USD。純金利収益が同9.7%減の17.96億USD、非金利収益が同5.7%増の6.50億USD。調整後経費率が同8.1ポイント悪化、純金利マージン(NIM)が同0.54ポイント縮小。

・2024/12期4Q(10-12月)会社計画は、純金利収益が16.5-17.5億USD、非金利収益が4.60-4.80億USDと、前四半期比で純金利収益が減収。ファースト・シチズンズ銀行は世代を跨ぎ同族経営を基に長期視点で経営をしてきた中で近年の積極的な買収戦略により規模を拡大。9月末貸出残と預金残はそれぞれ前年同期比4.1%増と3.6%増。トランプ次期政権下での金融規制緩和が期待される。

グローバルスター<GSAT> 市場:NYSE・・・2025/2/28に2024/12期4Q(10-12月)の決算発表予定

・1993年設立。世界の遠隔地に所在する政府機関、法人、個人向けに2000km以下低軌道(LEO)衛星を通じた音声・データ移動通信サービスを提供。iPhone14搭載の衛星経由SOS発信機能を担う。

・11/7発表の2024/12期3Q(7-9月)は、売上高が前年同期比25.4%増の72.3百万USD、非GAAPの調整後EBITDAが同33.7%増の42.8百万USD。1ユーザー当たり平均収入は伸び悩んだものの、合計登録ユーザー数は同1.5%増の78.1万件へ拡大したほか、高利益率サービス部門が堅調に推移。

・通期会社計画を上方修正。売上高を前期比9-11%増の2.45-2.50億USD(従来計画:2.35-2.50億USD)、調整後EBITDAマージンを同2ポイント上昇の54%(同:53%)とした。同社はアップル<AAPL>に新たな衛星コンステレーション、地上インフラの増強、グローバル・ライセンスの拡大等のサービス提供で合意。前払い金およびグローバルスター発行優先債の償還に必要な金額を受けるとしている。

金融セレクト・セクターSPDRファンド<XLF> 市場:NYSEArca・・・分配金:年4回(3・6・9・12月)

・「フィナンシャル・セレクト・セクター指数」と同等水準の投資成果を目指すETF。同指数はS&P500指数構成銘柄の内金融商品を開発・提供する企業株全体の動向表す調整時価総額加重平均指数。

・11/8終値時価総額が481.2億USD、過去12ヵ月間の実績分配金利回りが1.35%。組入れ時価上位7社は、バークシャー・ハザウェイ<BRK.B>、JPモルガン・チェース・アンド・カンパニー<JPM>、ビザ<V>、マスターカード<MA>、バンク・オブ・アメリカ<BAC>、ウェルズ・ファーゴ<WFC>、ゴールドマン・サックス・グループ<GS>。

・昨年末終値から11/8終値までの騰落率(分配金を除く)は同ETFが+30.8%。米大統領選の結果を受けて市場では、トランプ次期政権下で銀行業界に関する規制当局の資本規制や合併認可が緩和されるとの期待が高まっている。大手銀行の貸し倒れに備えるための銀行の資本上乗せ義務などに関する国際的な銀行資本規制「バーゼル3」についても銀行側に有利に運ぶことが期待される。

執筆日:2024年11月14日

(公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト)

当資料は、情報提供を目的としており、金融商品に係る売買を勧誘するものではありません。フィリップ証券は、レポートを提供している証券会社との契約に基づき対価を得る場合があります。当資料に記載されている内容は投資判断の参考として筆者の見解をお伝えするもので、内容の正確性、完全性を保証するものではありません。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。また、当資料の一部または全てを利用することにより生じたいかなる損失・損害についても責任を負いません。当資料の一切の権利はフィリップ証券株式会社に帰属しており、無断で複製、転送、転載を禁じます。

<日本証券業協会自主規制規則「アナリスト・レポートの取扱い等に関する規則 平14.1.25」に基づく告知事項>

・ 本レポートの作成者であるアナリストと対象会社との間に重大な利益相反関係はありません。

※フィリップ証券より提供されたレポートを掲載しています。