9/13(金)はラージ・ミニ先物およびオプション9月限の最終決済に係る特別清算値(SQ値)算出日(メジャーSQ日)であり、日本株も短期的に乱高下する展開も想定される。足元の需給状況は、8/30基準日で「先物売り・現物買い」の裁定取引に係る買い残からその逆ポジションの売り残を差し引いたネットの買い残は1兆0793億円と、3か月前の約半分にとどまる。ポジションが「ロールオーバー」されないことに係る現物売りのリスクは相対的に小さくなっている。他方、二市場における信用取引買い残の売り残に対する「信用倍率」は6.36倍と、前週比で拡大している。また投資主体別では、海外投資家と個人が売り越し継続の一方、年金をメインとする信託銀行、および事業法人が買い越しを強化している。

■最近はTOB(株式公開買付)の動きが相次いでいる

第1に、システム開発の富士ソフト <9749> に対して米投資ファンドのKKRに続いて同じく米投資ファンドのベインキャピタルもKKRを上回る金額での買収を提案して対抗TOBを仕掛けてきた。富士ソフトは創業者の野間会長の影響が大きく、非上場化を通じた中長期的スタンスでの成長を目指す点では今年実施された大正製薬HDのオーナー家による非上場化TOBと共通する面もある。

第2に、セコム <9735> 子会社の航空測量最大手パスコ <9232> がセコムと伊藤忠商事 <8001> 子会社によるTOBを受けて非上場化を選択。企業統治上、少数株主保護の点で課題が残る「親子上場」について従来は完全子会社化が主流だったなかで合弁事業化することは新しい潮流だ。同じくセコム子会社である能美防災 <6744> も動向が注目される。

第3に、上場維持基準を下回っていても暫定的に上場を認める「経過措置」が来年3月以降の順次終了することからやむを得ず非上場化のためのTOBを選択するパターンも相次ぐ。2023年5月期〜2024年4月期を事業年度の末日とする株主数、流通株式数、流通株式比率、流通株式時価総額ほか、および23年末までの1年間の売買代金で本来の上場維持基準を満たしていない会社(経過措置適用)は、取引所8/15公表分で274社(プライム71社、スタンダード154社、グロース49社)ある。要チェックだろう。

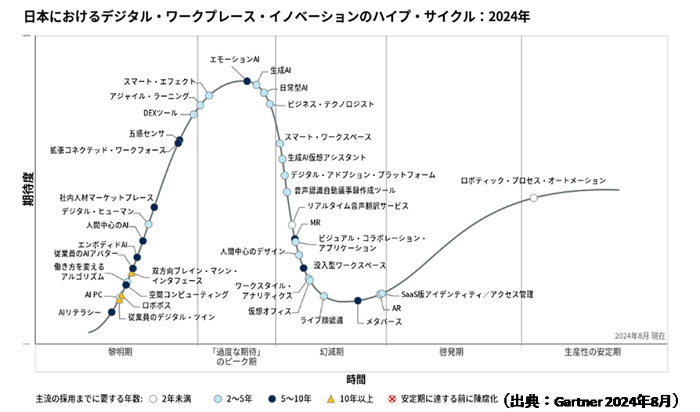

■ガートナーの「ハイプ・サイクル」〜「生成AI売り-メタバース買い」トレンドも

米国の調査会社ガートナーが8/21、「先進技術におけるハイプ・サイクル2024年度版」を発表。このハイプ・サイクルは2000を超える技術と応用フレームワークから先進テクノロジーとその成熟度を図でまとめたもの。先進的技術が「黎明期」から「過度な期待」「幻滅」「最終的な安定普及」といった共通パターンを経て定着することから、それぞれの技術がハイプ・サイクルのどこに位置するのかを示している。

生成AI(人工知能)は「過度の期待のピーク期」と「幻滅期」の境界線に位置付けられ、現在の大きな期待値に対し今後はネガティブな要素に目が向きやすいとされる。他方、生成AIの前に一世を風靡したメタバース(インターネット上に構築される3Dの仮想空間)やAR(拡張現実)は「幻滅期」から「啓発期」に差し掛かっている。

■新NISAつみたて投資枠と谷・V字〜「往って来い」の戻り相場は大の好物

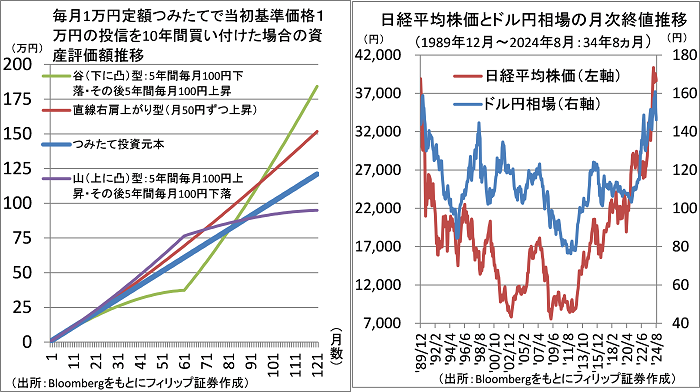

新NISAのつみたて投資枠に係る「長期・積立・定額投資」に関し、現在1万円の基準価格の投資信託に毎月1万円ずつ10年間積み立て投資を行うとした場合、価格が毎月50円ずつ値上がりして10年と1ヶ月後に1万6000円になる「直線右肩上がりパターン」よりも、価格が毎月100円ずつ値下がりして5年と1ヶ月後に4000円まで下落後、5年間は反対に毎月100円ずつ値上がりして、結局10年と1ヶ月後に元の1万円に戻る「下に凸の谷・V字」の「往って来い」パターンのほうがパフォーマンスが良いことが分かる。

海外株価指数に連動するインデックス投信は為替相場も考慮する必要があるなか、ドル円相場は約9年ごとに「下に凸の谷・V字」のサイクルを形成する傾向があるように見受けられる点は興味深い。

参考銘柄

ラクーンホールディングス <3031>

・1993年創業。衣料・雑貨の企業間取引サイト「スーパーデリバリー(SD)」およびクラウド型受発注システム「COREC」運営のEC事業、売掛保証・家賃保証・決済代行のフィナンシャル事業を営む。

・8/30発表の2025/4期1Q(5-7月)は、売上高が前年同期比9.6%増の15.23億円、営業利益が同7.6%増の2.99億円。EC事業がスーパーデリバリー会員店舗数拡大を受けて同9%増収(8.65億円)、フィナンシャル事業が決済代行「Paid」および売掛保証「URIHO」拡大背景に同11%増収(7.36億円)。

・通期会社計画は、売上高が前期比5.0%増の61億円、営業利益が同2.2倍の12.50億円、年間配当が同6円増配の20円。未公表だった上半期計画公表(前期2Q以降に実施の大規模プロモーションを今期実行せず)より株価上昇も、21年高値から約8割下落水準。フィナンシャル事業は与信審査の適切コントロールや広告宣伝費減少により1Qのセグメント利益が前年同期比45%増(1.83億円)。

PKSHA Technology <3993>

・2012年に機械学習技術を用いたデータ解析事業を目的に設立。自然言語処理、機械学習/深層学習、音声・画像認識を中心技術として「AI Research&Solution事業」および「AI SaaS事業」を営む。

・8/14発表の2024/9期9M(昨10-6月)は、売上収益が前年同期比21.3%増の123億円、株式報酬関連費用等の調整後EBITDA(利払・税引・償却前利益)が同21.2%増の30.47億円。AI Research &Solution事業は同27%増収・セグメント利益6.9倍、AI SaaS事業は同18%増収・77%セグメント増益。

・通期会社計画は、売上収益が168億円(IFRS任意適用前前期実績139.08億円)、調整後EBITDAが39億円(同:35.43億円)。傘下会社によるオンラインゲーム特化型AIチャットボットのリリースに加え、Osaka Metro(大阪市高速電気軌道)と画像認識技術を用いて白杖や車いすを検知の「AI見守りシステム」共同開発・導入と幅広い需要対応。後者は近い将来上場予定の東京メトロへの展開も期待される。

TOPPANホールディングス <7911>

・1900年設立。大日本印刷 <7912> とともに国内印刷業界大手2社とされる。情報コミュニケーション事業、パッケージなど生活・産業事業、ディスプレイや半導体関連のエレクトロニクス事業を営む。

・8/9発表の2025/3期1Q(4-6月)は、売上高が前年同期比4.3%増の4042億円、営業利益が同14.3%増の114億円。事業セグメント別では、情報コミュニケーションが同3.1%増収、14.6%営業減益。生活・産業が同4.5%増収、12.4%営業増益。エレクトロニクスが同9.9%増収、7.1%営業増益。

・通期会社計画は、売上高が前期比2.5%増の1兆7200億円、営業利益が同18.5%増の880億円、年間配当が同横ばいの48円。同社はエレクトロニクス事業で次世代半導体の回路形成に使う原版「フォトマスク」開発に注力のほか、「Digital&Sustainable Transformation」を旗印に国内最大級のメタバース・プラットフォーム「cluster」を擁し、デジタルとリアルの融合による店舗送客支援を主導する。

(公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト)

当資料は、情報提供を目的としており、金融商品に係る売買を勧誘するものではありません。フィリップ証券は、レポートを提供している証券会社との契約に基づき対価を得る場合があります。当資料に記載されている内容は投資判断の参考として筆者の見解をお伝えするもので、内容の正確性、完全性を保証するものではありません。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。また、当資料の一部または全てを利用することにより生じたいかなる損失・損害についても責任を負いません。当資料の一切の権利はフィリップ証券株式会社に帰属しており、無断で複製、転送、転載を禁じます。

<日本証券業協会自主規制規則「アナリスト・レポートの取扱い等に関する規則 平14.1.25」に基づく告知事項>

・ 本レポートの作成者であるアナリストと対象会社との間に重大な利益相反関係はありません。

※フィリップ証券より提供されたレポートを掲載しています。