その動きの主な要因として、7月の米雇用統計における失業率上昇で引き起こされた米国景気への過度な悲観がその後の景気指標で是正されたこと、日銀内田副総裁の「株価や為相場が不安定な状況では利上げは行わない」旨の発言などが挙げられる。更に、上場企業の4-6月決算が概ね堅調だったことに加え、8/15に内閣府が発表した4-6月期の実質国内総生産(GDP)速報値も株価上昇モーメンタムを強化している。

4-6月期の実質(物価変動の影響を除く)GDPは前期比年率3.1%増と、2四半期ぶりのプラス成長。名目GDPでは、同7.4%増と大きく伸びた。自動車の品質不正問題でマイナスだった前四半期の反動で持ち直した面もあるものの、個人消費が前期比1.0%増と5四半期ぶりにプラスに浮上したほか、実質の雇用者報酬(個人事業主を除いた就業者に国全体でどれだけお金が配分されたかを示す)の4-6月期が前年同期比で0.8%増と、21年7-9月期以来の11四半期ぶりプラスとなった点は大きい。春季労使交渉(春闘)で賃上げ率が33年ぶり高水準となったことや夏の賞与が堅調だったことの効果が実体経済にしっかり表れた。このまま、賃金増加が消費を押し上げる経済の好循環が続くためには、為替の円安による物価水準の高騰は望ましいことではない点は留意されよう。

世界最大の資産運会社の米ブラックロック<BLK>は「2024・ミッドイヤー・アウトルック」を通じて7月以降も日本株への強気見通しを維持している。その中の一節を翻訳すると「日本の安定したマクロ経済見通し〜賃金上昇を醸成するマイルドなインフレと(それにより肯定される)企業の価格設定パワー〜は5年以上の戦略的時間軸における株式市場への強気見通しを補強した」とある。4-6月期GDP速報値はその見方を裏付けている。同社は、日本株の中でもヘルスケア分野が世界で最も急速に進む人口高齢化の恩恵を受ける旨の見方を示している。日銀の0.25%への利上げは日本株の歴史的下落を引き起こしたものの、海外投資家から見た日本株の魅力は逆に大いに高まったのではないだろうか。

■JPX日経中小型株指数は好機か〜構成銘柄で低PER・好業績銘柄に注目

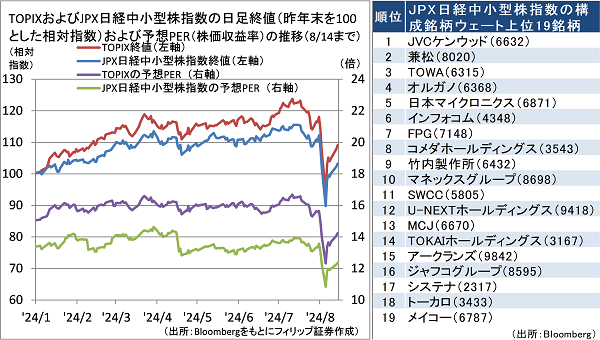

米国株で利下げサイクル入りによりラッセル2000株価指数に代表される、出遅れの中小型銘柄を見直す動きが出始めている。日本株でこれに相当するのはJPX日経中小型株指数だろう。同指数は、東証上場の中小型株200銘柄で構成される時価総額加重平均指数。採用銘柄は、基準日時点の時価総額上位20%および100億円以下の銘柄、直近1年間の売買代金合計額が150億円以下の銘柄を除いたうえで、平均ROE(株主資本利益率)と累積営業利益を点数化し、ガバナンスやディスクロージャーの定性的な評価を加えて選定される。

同指数はTOPIXとの比較で年初来騰落率および予想PERなど出遅れが目立つ。ウェート上位構成銘柄の中の割安成長株も注目されよう。

参考銘柄

五洋建設<1893>

・1896年に水野甚次郎が広島県呉市に水野組として発足。国内土木事業、国内建設事業、海外建設事業およびこれらに関連する建設資材の販売、機器リース並びに国内開発、造船等を展開。

・8/6発表の2025/3期1Q(4-6月)は、売上高が前年同期比21.3%増の1543億円、営業利益が同8.0%増の72億円。セグメント別の受注高は、国内土木事業が同41%減の283億円(前年同期に受注が集中した反動)、国内建築事業が同89%増の731億円、海外建設事業が同36%増の66億円。

・通期会社計画は、売上高が前期比6.0%増の6550億円、営業利益が同11.5%増の325億円、年間配当が同横ばいの24円。ゼネコンの中でも港湾・護岸工事、海底トンネル工事など海洋土木に特化した建設会社(マリコン)業界は同社を首位とする大手3社の寡占構造で収益は安定。東京ディズニーシーによるクルーズ市場参入や、「物流2024年問題」に係る港湾物流の重要性の高まりも追い風だろう。

SWCC<5805>

・1936年に現・東芝から独立し川崎市で設立。23年4月に昭和電線HDSから商号変更。エネルギー・インフラ事業(電線、電力ケーブル等)、電装・コンポーネンツ事業、通信・産業用デバイス事業を主に営む。

・8/9発表の2025/3期1Q(4-6月)は、売上高が前年同期比17.6%増の569億円、営業利益が同3.0倍の48億円。売上比率59%のエネルギー・インフラ事業は戦略製品(電力接続部品のSICONEX)の受注増を受けて同26%増収、営業利益が3.5倍の42億円。他の2事業も増収・営業増益と堅調に推移。

・通期会社計画は、売上高が前期比5.2%増の2250億円、営業利益が同5.3%増の135億円、年間配当が同20円増配の110円。脱炭素社会を背景に電力網の強靭化や再エネ関連をはじめとする電力インフラ需要は、生成AI(人工知能)普及に伴うデータセンター投資増を受けて追い風加速が期待される。研究畑出身の女性社長である長谷川社長は18年6月就任後ガバナンス改革に取り組んだ。

ハピネット<7552>

・1969年に東京都北区滝野川で設立。バンダイナムコHDS<7832>の関連会社。玩具(玩具、トレーディングカード他)、映像音楽、ビデオゲーム、アミューズメント(自販機・カプセル玩具他)の4事業を営む。

・8/8発表の2025/3期1Q(4-6月)は、売上高が前年同期比0.1%増の823億円、営業利益が同50.3%増の32億円。売上比率46%の玩具事業はトレーディングカードゲームとキャラクター玩具堅調で11%増収、50%増益。同社出資映像作品の海外販売やカプセル玩具ショップ「ガシャココ」も増益に貢献。

・通期会社計画は、売上高が前期比5.8%減の3300億円、営業利益が同10.1%減。半期会社予想大幅上方修正も通期は年末商戦次第として据え置き。年間配当計画は配当性向40%基本方針も通期利益次第として安定配当50円のみ開示(前期実績125円)。アミューズメント事業はガシャココがインバウンド需要拡大を背景に6月末114店舗(3ヵ月間で9店増)と急成長。1Qも31%増収・91%増益。

日本都市ファンド投資法人<8953>

・産業ファンド投資法人<3249>と同様に世界最大PE(プライベート・エクイティ)のKKRをスポンサーとする総合型REIT。産業用不動産を除き、商業施設、オフィスビル、住宅、ホテル、複合施設を主な投資対象とする。

・4/17発表の2024/2期(昨9-今2月)は、営業収益が前期(2023/8)比1.3%減の408億円、営業利益が同0.2%減の180億円、1口当たり分配金が同0.4%増の2270円。資産入替の推進を成長戦略と掲げるなか、2月末現在133物件(前期末:132件)、取得価格合計1兆2100億円(同:1兆2143億円)。

・7/29に2024/8期(3-8月)会社計画を上方修正。営業収益を前期(2024/2)比0.3%減の407億円(従来計画:404億円)、営業利益を同1.9%減の176億円(同:174億円)、1口当たり分配金を同3.5%増の2350円(同:2250円)とした。2025/2期もあわせて上方修正している。2025/2期までの会社予想分配金利回り(8/15終値)は5.06%、株式のPBRに相当するNAV(純資産)倍率が0.81倍と、割安水準。

(公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト)