インフレ鈍化を示唆したとしても既に金利予想に織り込まれていることから株式市場は大きく反応しにくい一方、景気の堅調な指標が示されれば、行き過ぎた利下げ予想に対する反動として長期金利上昇、および売られていた景気敏感銘柄などへの物色が強まる展開も考えられるだろう。

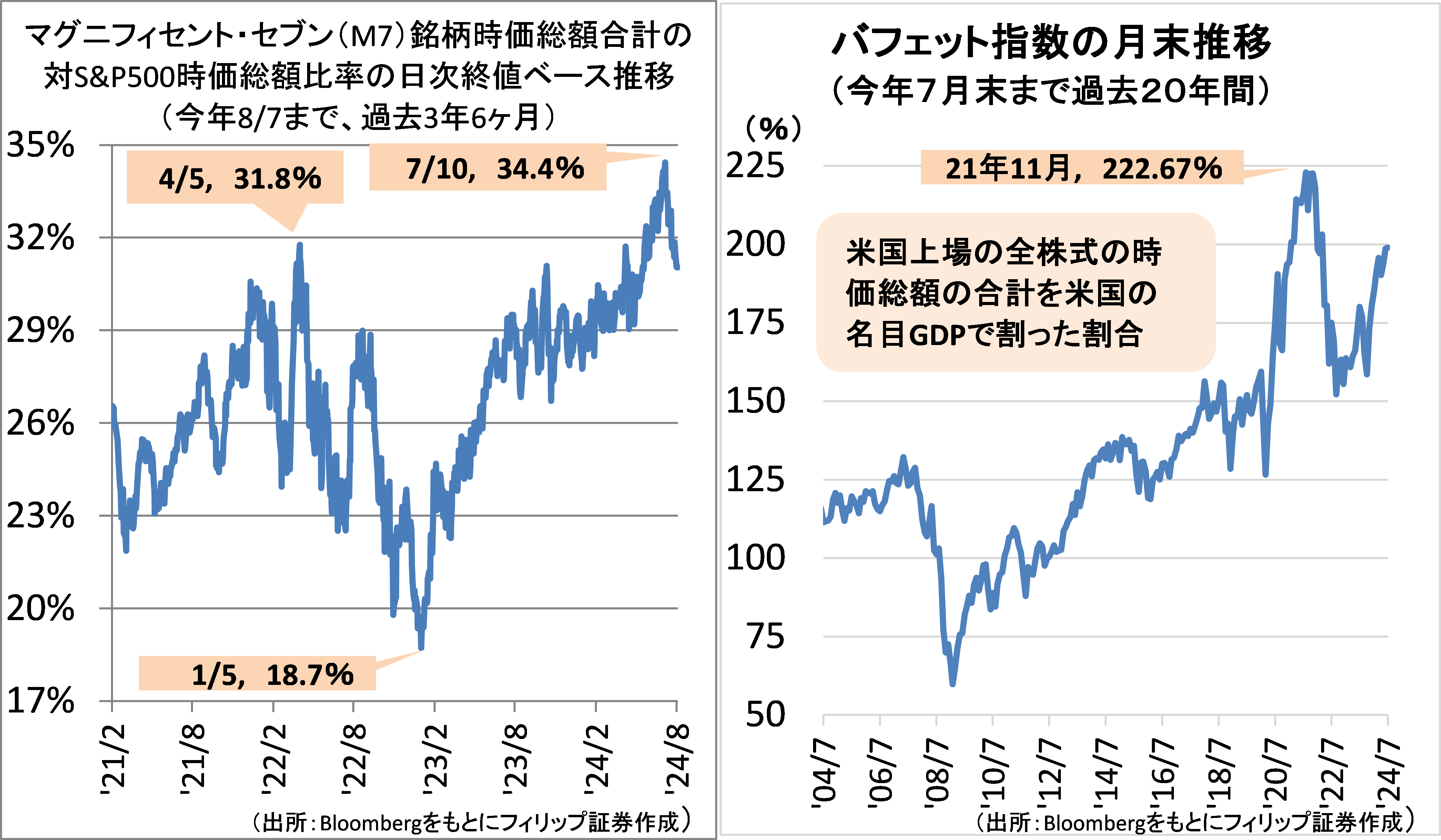

現在の米国株投資においては、2つの「偏り」があると考えられる。第1に、大型ハイテク株への偏りだ。アップル<AAPL>、マイクロソフト<MSFT>、エヌビディア<NVDA>、アルファベット<GOOGL>、アマゾン・ドット・コム<AMZN>、メタ・プラットフォームズ<META>、テスラ<TSLA>の「マグニフィセント7」の合計時価総額の対S&P500株価指数構成銘柄全体の合計時価総額に対する比率(終値ベース)は、22年4月5日に31.8%まで上昇後、23年1月5日に18.7%まで低下。その後反転して今年7月10日に34.4%の史上最高水準まで上昇した。その後はやや低下したものの、8月12日は31.5%の水準にある。

米FRB(連邦準備制度理事会)による利下げは、資金調達難の緩和を通じて中小型銘柄への追い風になりやすいとみられる。「マグニフィセント7」銘柄は急速な利上げ局面でその時価総額比率を低下させた後、利上げから据え置き局面でその威力を発揮した。据え置きから利下げへと局面が移行する中では、相対的には中小型銘柄の業績改善度合いが高まりやすいのではないだろうか。特に、ラッセル2000指数がより一層注目されよう。

第2に、米国上場全株式の時価総額合計を米国の名目GDPで割った割合(%)を示す「バフェット指数」の動向である。月末推移で、21年11月の過去最高値222.67から22年9月の152.16まで低下後、反転して今年7月に199まで上昇。新型コロナ・パンデミック前の最高水準は20年1月の159.51だった。景気後退が現実味を持ち始めると、バフェット指数の面からも米国株の調整余地が残ることになりそうだ。

参考銘柄

CSX<CSX> 市場:NASDAQ・・・2024/10/18に2024/12期3Q(7-9月)の決算発表を予定

・1978年設立。米国・カナダで鉄道網を通じ、鉄道・貨物輸送事業を手掛ける。鉄道ベースの貨物輸送に加え、鉄道からトラックへの輸送など広大で相互接続の交通ネットワークへアクセスを提供。

・8/5発表の2024/12期2Q(4-6月)は、売上高が前年同期比横ばいの37.01億USD、EPSが同横ばいの0.49USD。輸送量は同2.1%増も営業利益率が0.50ポイント悪化の39.1%だった。前四半期比では、売上高が0.5%増、EPSが6.5%増、営業利益率が2.3ポイント改善、輸送量が2.9%増と堅調に推移。

・通期会社計画は、総輸送量と売上高がともに前期比1桁台前半〜半ばの伸び率と従来計画据え置きも、値上げや効率性向上、およびコストインフレの低下を背景に下半期に向けて利益率が拡大すると見込んでいる。異なる交通手段を組み合わせて貨物輸送を効率化する「インターモーダル」の進展余地は大きい。また、対中国貿易に代わりカナダとの間の貨物輸送の重要性が増そう。

イルミナ<ILMN> 市場:NASDAQ・・・2024/11/8に2024/12期3Q(7-9月)の決算発表を予定

・1998年設立。DNAシーケシングやDNAマイクロアレイなど遺伝子解析の世界的大手企業。シーケンスキットやマイクロアレイキット、臨床研究製品、分子生物学用試薬、解析ツールなど提供する。

・8/6発表の2024/12期2Q(4-6月)は、売上高が前年同期比5.4%減の11.12億USD、非GAAPの調整後EPSが同12.5%増の0.36USD。6/24にスピンオフ完了のがん検査大手グレイルを除く「コア・イルミナ」に係る調整後営業利益率が同1.0ポイント上昇。次世代シーケンサー「NovaSeq X 」が貢献した。

・2024/12通期会社計画(コア・イルミナ)は、売上高を前期比2-3%減(従来計画:横ばい)へ下方修正も、調整後営業利益率を同0.6-1.1ポイント上昇の20.5-21.0%(同:20%)へ上方修正。未発表だった調整後EPSは3.80-3.95USD(前期実績0.86USD)。約30億からなるヒトゲノムを200ドル台で解読し、遺伝情報活用の病気予測・治療を身近にする「NovaSeq X」の業績改善効果が表れつつある模様。

iシェアーズ・ラッセル2000ETF<IWM> 市場:NYSE Arca・・・分配金:年4回(3・6・9・12月)

・ラッセル2000指数のパフォーマンスに連動する投資成果を目指す。米国中小型株を保有。ラッセル3000種指数のうち時価総額下位2000銘柄に投資。通期毎時価総額でウェート算定・リバランス。

・8/9終値で時価総額が633.2億USD、過去1年間の分配金単価(ネット)合計が2.647085 USD。組入れ上位7銘柄は、インスメッド<INSM>、FTAI Aviation<FTAI>、スプラウツ・ファーマーズ・マーケット<SFM>、ヴァクサイト<PCVX>、フルーア<FLR>、エンサイン・グループ<ENSG>、ミューラー・インダストリーズ<MLI>。

・昨年末から8/9終値までの騰落率(インカムゲインを除く)は、同ETFが+2.87%に対し、ダウ工業株30種平均が+4.80%、S&P500指数が+14.20%、ナスダック100が+10.0%。時価総額上位7銘柄「マグニフィセント7」の合計時価総額のS&P500構成銘柄全体に対する比率は7/10の34.4%をピークとして低下傾向。23年1月同比率が19%割れだった時期もある。中小型へのシフトが期待される。

パランティア・テクノロジーズ<PLTR> 市場:NYSE・・・2024/11/1に2024/12期3Q(7-9月)の決算発表を予定

・ペイパル共同創業者で起業家のピーター・ティール氏らが2003年に設立 。ビッグデータ解析プラットフォームを開発・提供。米諜報機関が対テロ分析で活用するほか、ヘッジファンドなども利用。

・8/5発表の2024/12期2Q(4-6月)は、売上高が前年同期比27.2%増の6.78億USD(会社予想6.49-6.53億USD)、非GAAP調整後営業利益が同87.8%増の2.53億USD(同:2.09-2.13億USD)と会社予想超え。民間商業売上高が同33%増の3.07億USD、政府機関向け売上高が同23%増の3.71億USD。

・通期会社計画を上方修正。売上高を前期比23-24%増の27.42-27.50億USD超(従来計画26.77-26.89億USD)、調整後営業利益を同53-54%増の9.66-9.74億USD(同8.68-8.80億USD)とした。AI(人工知能)対応データ解析プラットフォーム「ゴッサム」はウクライナ軍の対露戦でも軍事作戦立案支援。同社はイスラエルでも10年以上前から事業展開。商用利用展開による成長拡大が期待される。

アンダーアーマー<UAA> 市場:NYSE・・・2024/11/8に2025/3期2Q(7-9月)の決算発表を予定

・1996年設立のスポーツアパレル・シューズメーカー。同社スポーツウェアは高いデザイン性、体温調整・吸汗速乾・撥水など機能性で高評価。経営トップ交代相次ぐなか24年4月に創業者が復帰。

・8/8発表の2025/3期1Q(4-6月)は、売上高が前年同期比10.1%減の11.83億USD、純利益が前年同期の900万USDから▲3.05億USDへ赤字転落も、ブランド再構築関連費用控除後の非GAAPの調整後純利益は400万USD。消費者直販事業の値引き減少を受けて粗利益率が同1.4ポイント上昇。

・通期会社計画を上方修正。調整後EPSを0.19-0.22USD(従来計画0.18-0.21USD)とした。売上高は前期比10%台前半の減少率、粗利益率が同0.75-1.00ポイント上昇と従来計画据え置き。4/1にCEO復帰のプランク氏の下、直販事業を中心に売上拡大目的の値引き・プロモーションを削減してブランドのプレミアムの位置再構築は順調に進捗。CEO交代に伴うターンアラウンド銘柄として妙味があろう。

(公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト)

当資料は、情報提供を目的としており、金融商品に係る売買を勧誘するものではありません。フィリップ証券は、レポートを提供している証券会社との契約に基づき対価を得る場合があります。当資料に記載されている内容は投資判断の参考として筆者の見解をお伝えするもので、内容の正確性、完全性を保証するものではありません。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。また、当資料の一部または全てを利用することにより生じたいかなる損失・損害についても責任を負いません。当資料の一切の権利はフィリップ証券株式会社に帰属しており、無断で複製、転送、転載を禁じます。

<日本証券業協会自主規制規則「アナリスト・レポートの取扱い等に関する規則 平14.1.25」に基づく告知事項>

・ 本レポートの作成者であるアナリストと対象会社との間に重大な利益相反関係はありません。

※フィリップ証券より提供されたレポートを掲載しています。