当時はその4営業日前の10/14に過去最高値の2万6646円を付けていた。更に、10/20の15営業日後(11/11)に2万0513円まで下落後、過去最高値を取り返したのはその5か月後の翌年4/7だった。その背景にはブラックマンデーを受けた市場安定策の一環として日本銀行が10/30に当時の政策金利である「公定歩合」を3.0%から0.5ポイント引き下げたことに続き、翌年2/10にも0.5ポイントの引き下げが行われたことがある。

8/5安値の3万1156円は7/7に付けた過去最高値4万2426円から26.5%下落している。今後の株価の戻りはどの程度期待できるのだろうか?まず、下落幅の半値戻しの水準は3万6791円であり、これは3月高値から下落後に反転上昇した4/19の安値3万6791円に見合う水準である。ただ、「半値戻し」あるいは「(フィボナッチ級数と言われる)0.618倍戻し」近辺にとどまるのであれば、米国ウォール街で使われる相場格言でもある「デッド・キャット・バウンス(死んだ猫でも高いところから落とせば弾む)」の域を出ない面もある。相場が順調に戻れば心理的に強気に傾きがちであるものの、逆に慎重さを増すくらいがちょうど良いのかもしれない。

8/14発表の7月の米消費者物価指数(CPI)および22-24日開催の年次経済シンポジウム「ジャクソンホール会議」に向けて、市場が楽観を強めてくる可能性は高いように思われる。まず、円調達で高金利通貨のアセットまたは日本株などに投資する「円キャリー取引」を左右するドル円相場の過度な円高ドル安。これについては、8/2に発表された7月の米雇用統計における失業率上昇で引き起こされた景気への過度な悲観が、その後の景気指標によって是正されつつあることでドル安圧力が緩和の方向にある。日本でも、内田日銀副総裁による講演で過度な利上げへの懸念が修正された。円キャリー取引巻き戻しへの懸念は残るものの、株式市場が落ち着きを取り戻す可能性はあるだろう。市場の投資心理を表す指標としては、米国株市場における「恐怖指数」の「VIX指数」および日経平均の「VI(ボラティリティ・インデックス)」が挙げられる。

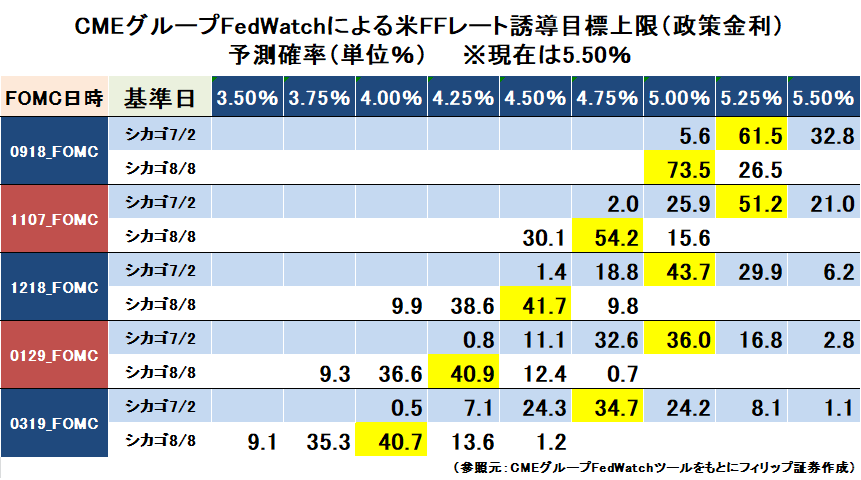

■米政策金利・市場予想の変化〜年内で1.0と1.25ポイント引き下げが拮抗

7/31の米FOMC(連邦公開市場委員会)、翌日発表の7月米ISM(供給管理者協会)製造業景況指数、8/2発表の7月雇用統計後、米政策金利市場見通しは様変わりした。9月0.5ポイント利下げ確率は7割を超え、年末までに現在から1.00または1.25ポイント利下げ確率が拮抗。

雇用統計で失業率が4.3%に上昇したことで「3ヵ月移動平均が過去12ヵ月間の最低値から0.5ポイント超上昇すれば景気後退に陥る」という「サーム・ルール」成立に過剰反応した面もある。5日発表の7月米ISM非製造業景況指数は51.4(前月48.8,市場予想51.0)と改善。今後は景気悲観論行き過ぎの揺り戻しも想定される。22-24日の経済シンポジウム「ジャクソンホール会議」でパウエルFRB議長のスタンスが一層注目されやすくなるだろう。

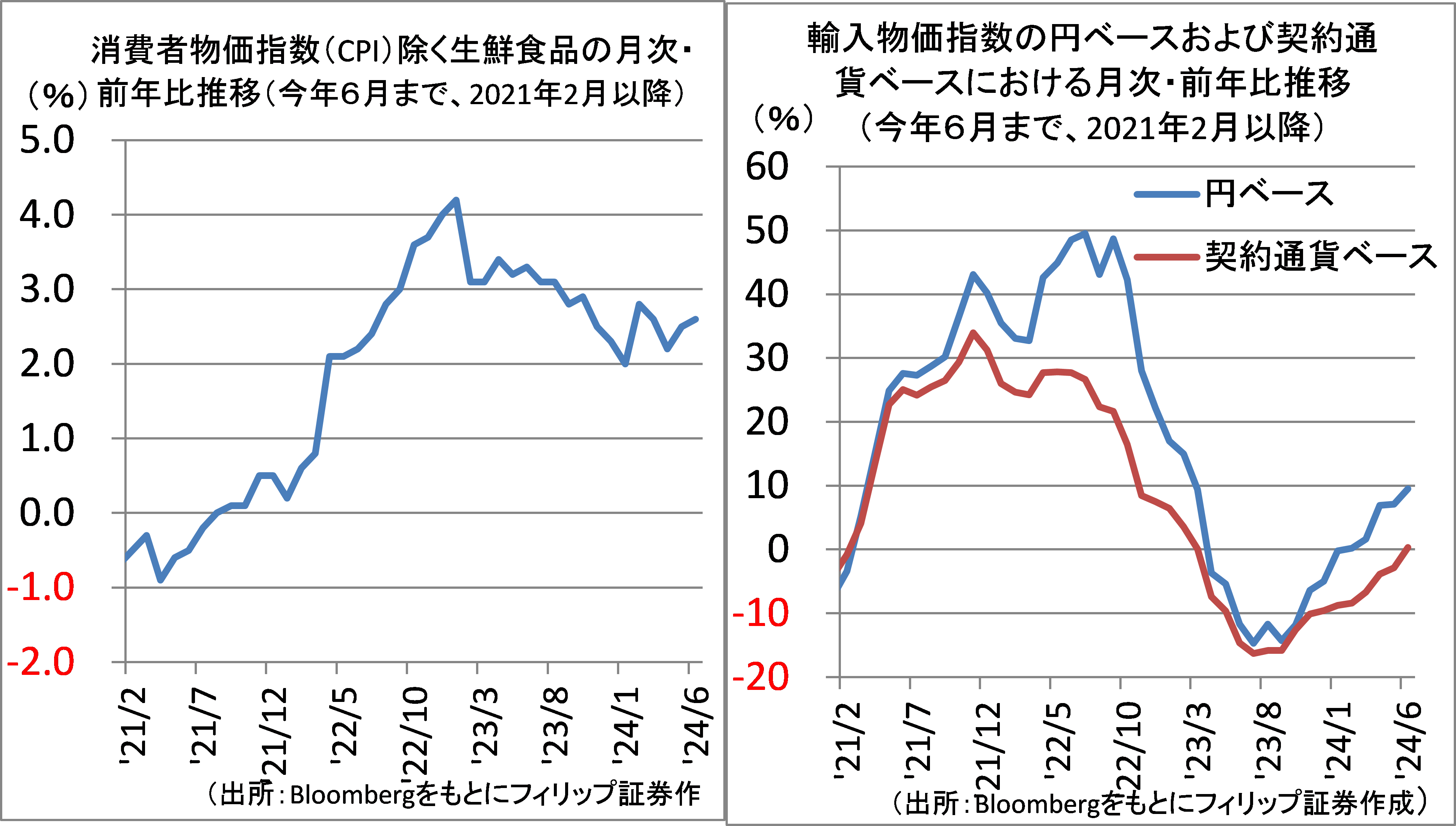

■日銀内田副総裁の「ハト派」発言〜なぜ今追加利上げを急ぐ必要がないのか

日銀の内田副総裁は8/7、株価や為替相場が不安定な状況では利上げは行わず、当面は現行の金融緩和を維持するとの考えを示した。ハト派的な姿勢が明確になったとして同日の日経平均株価が一時、前日比1100円超まで上昇。

内田副総裁の講演のポイントとして、消費者物価が2年以上にわたって2%超で推移する中で、一度は落ち着いていた輸入物価が円安の影響から再び上昇に転じていることを踏まえて0.25%程度の金利水準がリスクに中立的で適切と判断された点が挙げられる。更に、為替相場変動により円安が修正された結果、輸入物価を通じた物価上振れリスクが小さくなり政策運営に影響するとされた。1ドル140円台のドル円相場で推移すれば利上げの必要は薄れるということになろう。

参考銘柄

JMDC <4483>

・ノーリツ鋼機 <7744> の子会社が旧・日本医療データセンター株式を取得・合併。2023年10月にオムロン <6645> の子会社となった。ヘルスビッグデータ、遠隔医療、調剤薬局支援の3事業を営む。

・8/2発表の2025/3期1Q(4-6月)は、売上収益が前年同期比25.7%増の84.22億円、自治体への強固な顧客基盤を有するキャンサースキャンの子会社化に伴い営業・経常減益もEBITDA(利払い・税金・償却前利益)が同2.3%増の17.18億円。ヘルスビッグデータが47%増収、遠隔医療が15%増収。

・通期会社計画は、売上収益が前期比32.8%増の430億円、営業利益が同32.7%増の93億円。同社は健康保険組合からのレセプト、健診データおよび加入者台帳を匿名加工することで民間利用可能な国内最大規模のヘルスビッグデータを擁するほか、国内最大の放射線診断専門医プラットフォームを有し遠隔読影サービス等を提供。データ量増加とAI(人工知能)活用の相乗効果が期待されよう。

ツムラ <4540>

・1893年に婦人薬中将湯の津村順天堂を創業。医薬品事業を日本・中国・ラオス・米国で展開。医療用漢方薬で国内シェア8割超。高齢者、がん支持療法、女性関連の3領域を重点に市場深耕。

・8/5発表の2025/3期1Q(4-6月)は、売上高が前年同期比18.0%増の436億円、営業利益が同2.3倍の105億円。売上比率89%を占める医療用漢方製剤129処方が同22%増収。育薬5処方内、大建中湯(54%増収)、抑肝散(57%増収)、牛車腎気丸(48%増収)は不採算品の再算定適用の恩恵。

・通期会社計画は、売上高が前期比22.6%増の1850億円、営業利益が同97.3%増の395億円、年間配当が同51円増配の136円。株主資本配当率5%(配当性向50%×ROE10%目標)としている。五苓散のようにコロナ禍特需からの限定出荷で生産抑制されていた処方もあり、解除と生産拡大による成長余地が見込まれる。医療技術の進歩に伴う先端外科手術を支える漢方の役割が高まる傾向。

日本高純度化学 <4973>

・1971年に豊島区東池袋で設立。電子部品のプリント基板・半導体搭載基盤、コネクターおよびリードフレーム等の接点・接続部位に使用する貴金属めっき薬品の開発・製造・販売を主な事業とする。

・7/26発表の2025/3期1Q(4-6月)は、売上高が前年同期比8.3%増の30.79億円、営業利益が同2.7倍の1.49億円。プリント基板・半導体搭載基板用めっき薬品は、生成AI関連の半導体パッケージ向けが安定推移、スマホ・PCなど民生品・メモリ向け販売も回復基調。コネクタ用も車載向けが堅調。

・通期会社計画は、売上高が前期比13.8%増の130億円、営業利益が同41.1%増の5億円、年間配当が同25円増配の126円。株主還元で5%を下限とする株主資本配当率を導入に加え、政策保有株式も「1-2年以内に純資産割合20%未満(6月末61.8%)までの縮減を図る」とする。9日時価総額192億円(PBR1.25倍)に対し6月末は現預金と投資有価証券の合計153億円、自己資本比率85%。

住友ゴム工業 <5110>

・1909年に英国ダンロップ出資企業日本支店の資産継承で設立。住友電気工業 <5802> が筆頭株主。主にタイヤ、スポーツ、産業品他の3事業を営む。ブランドはダンロップを中心にファルケンも。

・8/7発表の2024/12期1H(1-6月)は、売上収益が前年同期比4.6%増の5870億円、売上収益から売上原価と販管費を引いた事業利益が同2.5倍の422億円。セグメント別事業利益は、売上比率85%のタイヤ事業が同2.5倍の340億円。その他はスポーツ事業が同8%増、産業品他事業が同49%増。

・通期会社計画は、売上収益が前期比1.9%増の1兆2000億円、事業利益が同3.0%増の800億円、年間配当が同横ばいの58円。路面の状況に合わせて軟らかさが変わる独自開発のオールシーズン(全季節用)タイヤ「シンクロウェザー」を10月発売。夏と冬の「二刀流」として大谷翔平選手と契約を締結してCM展開も発表。山本社長は「かつてない大ヒット商品になることを確信している」と話す。

(公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト)

当資料は、情報提供を目的としており、金融商品に係る売買を勧誘するものではありません。フィリップ証券は、レポートを提供している証券会社との契約に基づき対価を得る場合があります。当資料に記載されている内容は投資判断の参考として筆者の見解をお伝えするもので、内容の正確性、完全性を保証するものではありません。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。また、当資料の一部または全てを利用することにより生じたいかなる損失・損害についても責任を負いません。当資料の一切の権利はフィリップ証券株式会社に帰属しており、無断で複製、転送、転載を禁じます。

<日本証券業協会自主規制規則「アナリスト・レポートの取扱い等に関する規則 平14.1.25」に基づく告知事項>

・ 本レポートの作成者であるアナリストと対象会社との間に重大な利益相反関係はありません。

※フィリップ証券より提供されたレポートを掲載しています。