「現物買い・先物売り」の裁定取引(アービトラージ)の買い残は、先物価格が現物価格を一定以上上回った時点で取引を行う。最終決済の特別清算値(SQ値)で先物と現物を同じ価格で決済できることから最初の取引の時点で予め利益が確定する。その後、相場変動によって先物価格が現物価格を一定以上下回れば最終決済を待たずに「裁定解消売り」によって「現物売り、先物買い決済」の反対売買を行うことで、より多くの利益を獲得できるというのが基本的な仕組みの概要だ。相場の基調が弱ければ先物価格が現物価格に対して下方にブレやすく裁定解消売りが出やすい。他方、相場が動かなければ裁定買い残が最後まで保持されやすくなる。

日経平均株価の変動が小さかったからといって中身が薄かったわけではない。生成AI(人工知能)「アップル・インテリジェンス」を発表したアップル<AAPL>が米S&P500やナスダック総合指数を押し上げた。特にアップルの発表は次回以降のiPhone新製品での旺盛な買い替え需要を創出するものとして、その製造に係る多くの電子部品関連の日本企業へ追い風となりそうだ。

そのような好材料があれば日本株も上昇して不思議ではないものの、動きは鈍い。信用買い残など需給面で将来の売り要因を抱えるほか、足元の要因として欧州議会選で「自国第一主義」の右派勢力が各国で躍進する中で仏マクロン大統領が国民議会(下院)解散総選挙に踏み切った「マクロン・ショック」が挙げられる。これがフランスほか欧州各国の財政運営への懐疑的な見方を強め、国債利回りの対ドイツ国債でのスプレッドが拡大。仏や南欧などの欧州国債を保有する欧州銀行株の株価下落をもたらした。欧州銀行の劣後債を保有する日本の機関投資家や富裕層も多い。

日本政府が為替の円安への警戒を強めて日銀との「緊密な連携」を強調している点も、日本株を円売りポジションの為替ヘッジ付きで買ってきた海外投資家の身動きを狭めていそうだ。インフレ分を差し引いた実質賃金増加や高齢者層に偏った預貯金の利上げに伴う利息増などが消費に繋がる好循環を期待したい。また、インバウンド消費で日本の飲食やサービスを受けた外国人観光客が、自国で同様のサービスを求める動きも期待できそうだ。

■見かけほど酷くない日本政府の借金〜デフレ脱却で普通国債残高の対名目GDP比率はピークアウトも

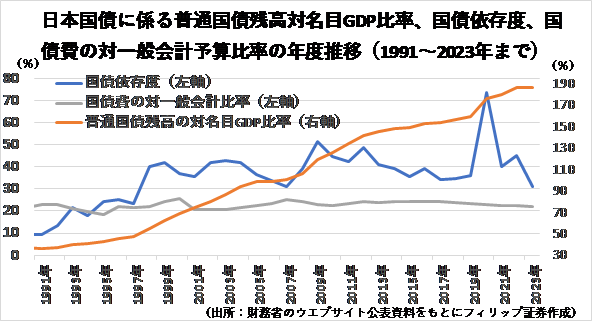

2023年度末の日本国債(普通国債)残高は1068兆円に達し、対名目GDP比率は187%に上る。財政の持続可能性が問われがちな一方、2022年以降のインフレ率上昇を背景とした名目GDP増加を受け、上昇率も対22年度でほぼ横ばいとなるなど先行き明るい面も見られ始めた。

日本は国債残高対GDP比率で世界でも突出しているといわれるなか、4条債(建設国債等)と特例債(一般会計の歳入不足を補填する目的で発行)の一般会計歳出額に対する比率の「国債依存度」は新型コロナ禍対応の2020年度をピークに改善傾向のほか、国債費(利払いと償還に充てられる予算)の対一般会計歳出額比率も2016年ピークに緩やかに低下と、金利上昇利払いにより利払い費負担が増加している米連邦政府と対照的に見かけほど悪くはない面もある。

<参考銘柄>

住友電設<1949>

・1947年に関西電力の戦災復旧工事協力のため住友電気工業<5802>出身者を中心に設立。住友電気工業が過半数保有。ビル・工場等の電気設備工事を中心とする設備工事業を主な事業とする。

・5/9発表の2024/3通期は、売上高が前年同期比5.9%増の1855億円、営業利益が同6.8%減の125.48億円。受注高は同19.6%増の2258億円。設備工事業における種類別受注高は、電気工事が同42%増、一般電気工事が同23%増、情報通信工事が同3%増、プラント・空調工事が同11%増。

・2025/3通期会社計画は、売上高が前期比7.8%増の2000億円、営業利益が同15.6%増の145億円、年間配当が同8円増配の114円。生成AI市場の急成長に伴うデータセンター(DC)増設需要を事業機会と捉え、DCで自家用発電、監視カメラ、防災システムなど顧客ニーズに即した設備を取り揃え需要獲得を進める。親子上場の企業統治、低PBR(株価純資産倍率)でも要注目。

中外製薬<4519>

・1925年に上野十蔵が創業。2002年に世界有数の製薬企業であるスイス・ロシュと戦略提携・傘下入り。抗体医薬品・がん領域の国内売上シェア首位。新薬創出加算品目売上比率63%(2022年)。

・4/24発表の2024/12期1Q(1-3月)の経常的(コア)実績は、売上収益が前年同期比24.1%減の2369億円、営業利益が同3.1%減の760億円。製商品売上高(同29.8%減)の内、海外は血友病新薬ヘムライブラ好調で2.5%増収も、国内が前年同期のロナプリーブ政府納入の反動減で46%減収。

・通期会社計画は、コア売上収益が前期比3.7%減の1兆700億円、コア営業利益が同2.1%増の4600億円、年間配当が同2円増配の82円。肥満症薬が世界で急拡大するなか同社も血糖値を下げて食欲を押さえる「GLP-1受容体」の新薬候補を擁し、世界開発・販売権利は米イーライ・リリー<LLY>が持つ。肥満症・心臓代謝関連の米ETF「Tema Obesity & Cardiometabolic ETF<HRTS>」の組入れ銘柄。

アンビスホールディングス<7071>

・2013年に三重県桑名市で設立。関東、東北中心に医療施設型ホスピス「医心館」を展開。訪問看護・訪問看護、居宅介護支援と有料老人ホームを総合展開。慢性期・終末期の看護ケアに特化。

・5/9発表の2024/9期1H(10-3月)は、売上高が前年同期比32.9%増の195.92億円、営業利益が同35.5%増の53.34億円。3月末の施設数が同22施設増の87施設(12月末比5施設増)、定員数が同37%増の4379名(同:7%増)へ拡大。既存施設稼働率は安定稼働目安の82-85%を上回る87.2%。

・通期会社計画は、売上高が前期比33.0%増の426.38億円、営業利益が同21.7%増の105億円、年間配当が同1円増配の4円。24年9月期および25年9月期の年間28施設開設、25年9月末131施設/定員6621名の計画含め従来計画通り。戦後ベビーブーマーが全員後期高齢者となる2025年に向け首都圏ドミナント展開を推進の方針。特に訪問サービス「医ごころ」は首都圏で効果的と見込まれる。

トライアルホールディングス<141A>

・1974年に福岡市で家電製品販売「あさひ屋」を創業。「TRIAL」ブランドのディスカウントストアを全国展開する「流通小売事業」とセルフレジ付きショッピングカートの「Skip Cart」ほか「リテールAI事業」を主に営む。

・5/14発表の2024/6期9M(7-3月)は、売上高が5372億円(2023年6月通期:6531億円)、経常利益が161億円(同:143.58億円)。同21.6%増の125.88億円。既存店売上高の前年同期比は23年7-12月が4.8%増、24年1-5月が6.5%増。リテールAI事業は売上高が7億円、セグメント利益▲4億円。

・通期会社計画は売上高が前期比8.9%増の7110億円、営業利益が同33.0%増の185.75億円、年間配当が同2円増配の15円。今年3/21に東証グロース新規上場。原材料高騰や円安による物価上昇、コストプッシュインフレ進行や生活必需品を中心とした節約志向高まりはディスカウントストア需要へ追い風。Skip Cart導入でレジ待ち時間大幅減少。「AIカメラ」導入で欠品減、価格自動引き上げも実現。

(公益社団法人 日本証券アナリスト協会検定会員、国際公認投資アナリスト)

当資料は、情報提供を目的としており、金融商品に係る売買を勧誘するものではありません。フィリップ証券は、レポートを提供している証券会社との契約に基づき対価を得る場合があります。当資料に記載されている内容は投資判断の参考として筆者の見解をお伝えするもので、内容の正確性、完全性を保証するものではありません。投資に関する最終決定は、お客様ご自身の判断でなさるようお願いいたします。また、当資料の一部または全てを利用することにより生じたいかなる損失・損害についても責任を負いません。当資料の一切の権利はフィリップ証券株式会社に帰属しており、無断で複製、転送、転載を禁じます。

<日本証券業協会自主規制規則「アナリスト・レポートの取扱い等に関する規則 平14.1.25」に基づく告知事項>

・ 本レポートの作成者であるアナリストと対象会社との間に重大な利益相反関係はありません。

※フィリップ証券より提供されたレポートを掲載しています。