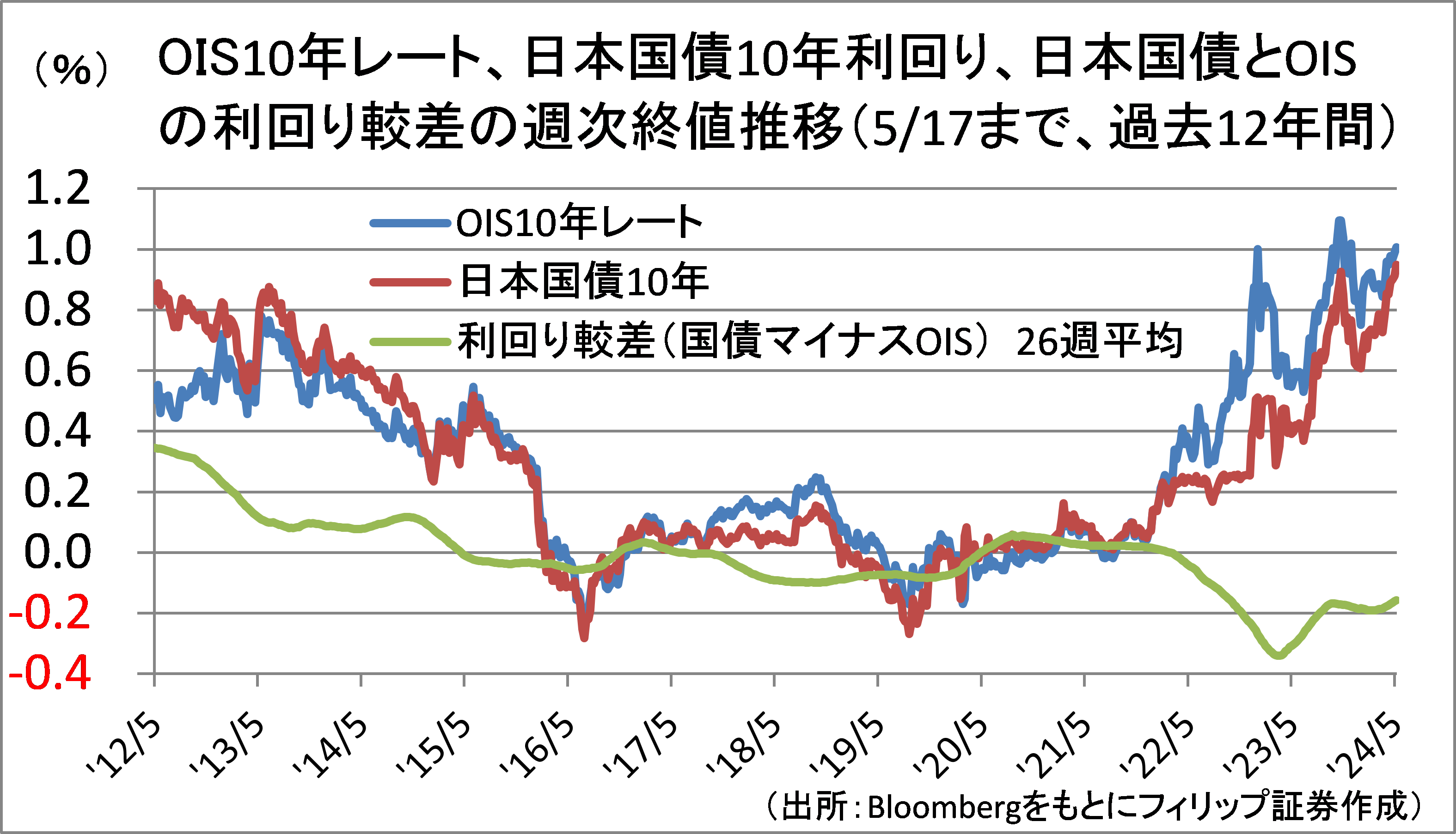

■OIS(オーバーナイト・インデックス・スワップ)~国債利回りとの差は国債リスク・プレミアム

金利スワップ取引の一種として、無担保コール翌日物の加重平均値と固定金利の交換であるOIS(オーバーナイト・インデックス・スワップ)がある。店頭デリバティブ取引で取引相手の信用リスク軽減のため担保を用いる場合にはOISレートを無リスク金利として用いることが一般的であり、同一期間の国債利回りとOISレートの較差を実務上、国債の財政リスクに係るリスク・プレミアムと見る向きもあるようだ。

OISの10年物金利は「影の長期金利」とも言える。OIS10年レートは、昨年10月末にまだ10年国債利回りが0.8%台の時に既に1%を超えて1.1%近辺に達していた。足元で国債利回りの方がOISレートより低く財政リスクへの懸念が薄らぐ中でマイナス・スプレッド拡大時は債券(先物)売りの好機という見方もできそうだ。

■利上げは消費にプラスの可能性~「長生きリスク」で元本崩せず、利息で消費

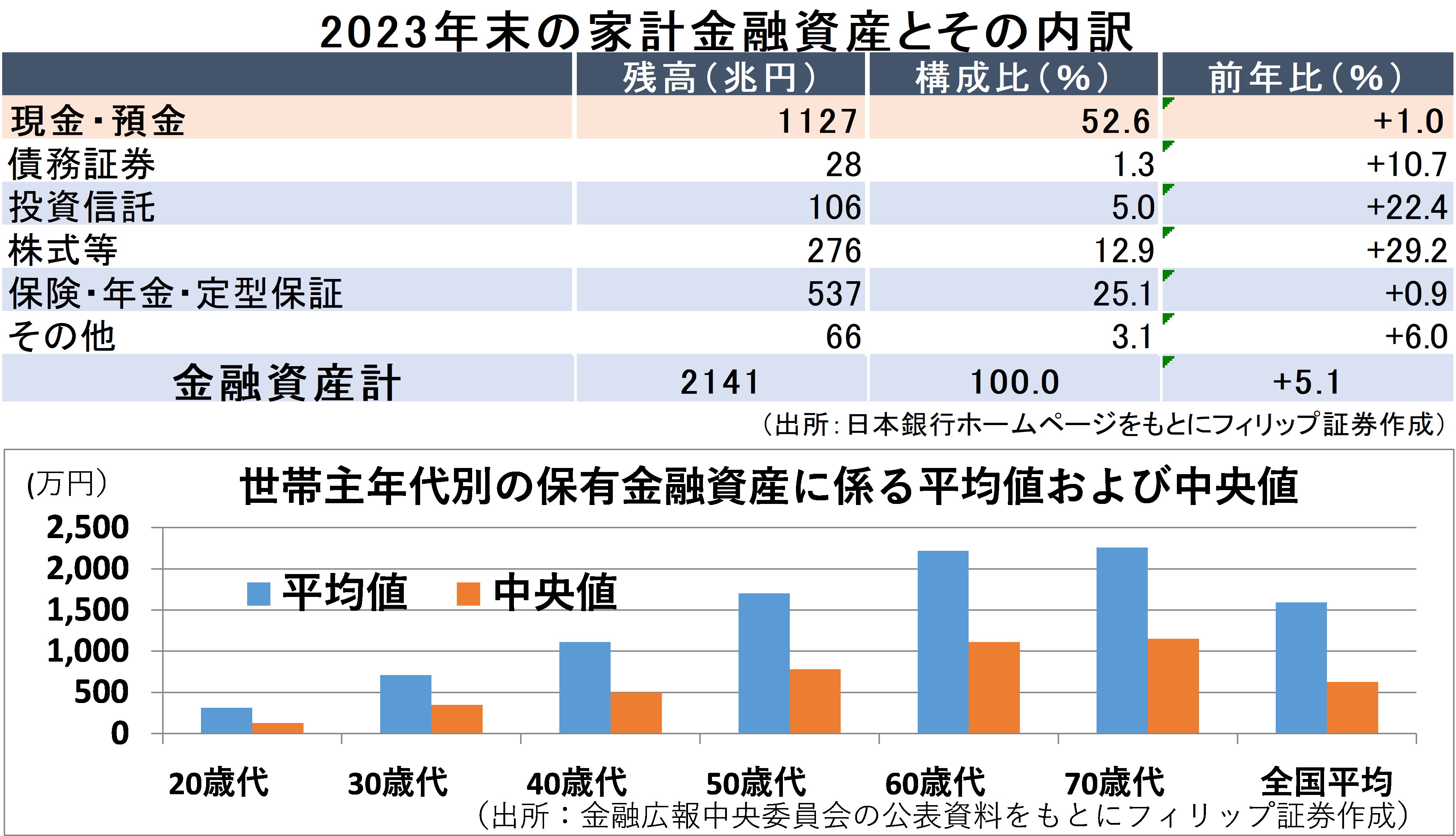

国債買入れ額減額など日銀の金融緩和修正への思惑が強まっている。追加利上げの景気へのマイナス面および住宅ローン金利上昇など消費者生活への負の影響が強調されやすい一方、氷見野副総裁は昨年12/6、「貯蓄超過主体である家計部門は総じてみれば収支が改善するのではないか」と述べていた。

日銀の資金循環統計によれば昨年末の家計の個人金融資産は2141兆円、うち現金・預金が1127兆円である。ほぼゼロの金利で眠っていると仮定すれば0.5%の金利で5.6兆円が生み出される。「長生きリスク」に備えて元本取り崩しまで踏み切れない高齢者層も仮に2000万円の貯蓄に0.5%の金利が付けば利息は税引後で年約8万円。6月実施の定額減税より「コスパ」上もお得な面があろう。

関連銘柄

アニコム ホールディングス <8715>

・2000年設立。国内シェア首位のペット保険を主力とする損害保険事業が中核事業。その他の事業として動物病院支援事業、保険代理店事業、動物医療分野における研究・臨床事業も営む。

・5/9発表の2024/3通期は、経常収益が前期比6.9%増の604億円、経常利益が同12.9%増の41.59億円。堅調なペット飼育需要継続を背景に保険契約数が同7.2%増。発生ベース損害率(E/I損害率)と既経過保険料ベース事業費率を合算した「コンバインド・レシオ」が同0.6ポイント改善の93.2%。

・2025/3通期会社計画は、経常収益が前期比9.2%増の660億円、経常利益が同15.4%増の48億円、年間配当が同2.50円増配の8.00円。同社はペット保険国内最大手で市場シェア5割超。同社によればペット保険市場規模は22年3月末で約1068億円と3年前比5割増も、ペット飼育数に対する加入率は15%程度にとどまり伸びしろが大きい。金利上昇に伴う資産運用収益改善も見込まれよう。